BONUS ECOLOGIQUE- VEHICULE

QUOI

Le bonus écologique est une aide à l’achat de véhicules neufs avec une empreinte carbone peu élevée, fixé et versé selon des conditions de Score du véhicule et de revenus fiscaux des demandeurs.

QUI

- Être une personne physique majeure ou une personne morale

- acheter ou louer, dans le cadre d’un contrat d’une durée supérieure ou égale à deux ans pour un véhicule neuf.

VEHICULES ELIGIBLES

- Les voitures particulières doivent désormais répondre à un score environnemental minimal (cet indice est défini par voie réglementaire)

Consultez la liste des véhicules éligibles

Conditions :

- être une voiture particulière neuve de catégorie M1

- ne pas avoir fait l’objet d’une première immatriculation en France ou à l’étranger,

- être immatriculée en France dans une série définitive,

- ne pas être cédée par l’acquéreur ou le titulaire d’un contrat de location dans l’année suivant sa première immatriculation ni avant d’avoir parcouru au moins 6 000 kilomètres,

- Fonctionner exclusivement à l’électricité, l’hydrogène ou une combinaison des deux,

- Le coût d’acquisition de la voiture doit être inférieur à 47 000 euros TTC, incluant le cas échéant le coût d’acquisition ou de location de la batterie,

- Avoir une masse inférieure à 2,4 tonnes,

- obtenir un score environnemental supérieur au score minimal requis.

Source : article D251-1 du code de l’énergie

Conditions :

- Appartenir à la catégorie des camionnettes ou à la catégorie N2 et d’un poids total autorisé en charge inférieur ou égal à 3,5 tonnes,

- Ne pas avoir fait l’objet d’une première immatriculation en France ou à l’étranger,

- Être immatriculée en France dans une série définitive,

- Ne pas être cédée par l’acquéreur ou le titulaire d’un contrat de location dans l’année suivant sa première immatriculation ni avant d’avoir parcouru au moins 6 000 kilomètres,

- Fonctionner exclusivement à l’électricité, l’hydrogène ou une combinaison des deux.

Source : article D251-1-1 du code de l’énergie

- Véhicules à moteur à 2 ou 3 roues électriques et quadricycles à moteur

Conditions :

- Ne pas avoir fait l’objet d’une première immatriculation en France ou à l’étranger,

- Être immatriculé en France dans une série définitive,

- Ne pas être cédé par l’acquéreur ou le titulaire d’un contrat de location dans l’année suivant la date de facturation du véhicule ou de versement du premier loyer ni avant d’avoir parcouru au moins 2 000 kilomètres,

- Utiliser l’électricité comme source exclusive d’énergie,

- Ne pas utiliser de batterie au plomb.

Source : article D251-1-3 du code de l’énergie

MONTANT DU BONUS ACTUALISE

- Pour l’achat d’une voiture particulière

Le montant de l’aide est fixé à 27 % du coût d’acquisition TTC, augmenté le cas échéant du coût de la batterie si celle-ci est prise en location.

- Le bonus est plafonné à 4 000 euros pour les ménages dont le RFR est > à 15 400 euros.

- Pour un RFR <= à 15 400 euros, le montant maximal de ce bonus écologique reste de 7 000 euros.

- Pour l’achat d’une camionnette

Le montant de l’aide est fixé à 40 % du coût d’acquisition TTC, augmenté le cas échéant du coût de la batterie si celle-ci est prise en location.

- Le bonus plafonné à 5 000 euros si le RFR est > à 15 400 euros.

- Le bonus plafonné à 8 000 euros si le RFR est <= à 15 400 euros.

- Le bonus plafonné à 3 000 euros si le véhicule destiné à une personne morale.

- Pour l’achat d’un véhicule à moteur à 2 ou 3 roues électriques ou d’un quadricycle à moteur

- Si puissance maximale nette du moteur >= à 2 kilowatts ou à 3 kilowatts, aide fixée à 27 % du coût d’acquisition TTC, (+ coût de la batterie si louée, dans la limite de 900 euros).

- Si puissance est < à 2 kilowatts ou à 3 kilowatts , aide fixée à 20 % du coût d’acquisition TTC du véhicule, dans la limite de 100 euros.

QUELLES DEMARCHES :

- soit l’aide est déduite de la facture du véhicule, ou du premier loyer dans le cas d’une location, directement par le concessionnaire ;

- Soit celle-ci vous est versée par l’Agence de services et de paiement (ASP) après avoir déposé le dossier dans les 6 MOIS de la date de facturation du véhicule, ou en cas de location dans les 6 MOIS suivant la date de versement du premier loyer sur le site suivant gouv.fr.

BONUS CUMULABLE

Le bénéfice du bonus écologique est cumulable avec celui de la prime à la conversion,

Source :Lettres- infos Bercy

BONUS VELO

QUI

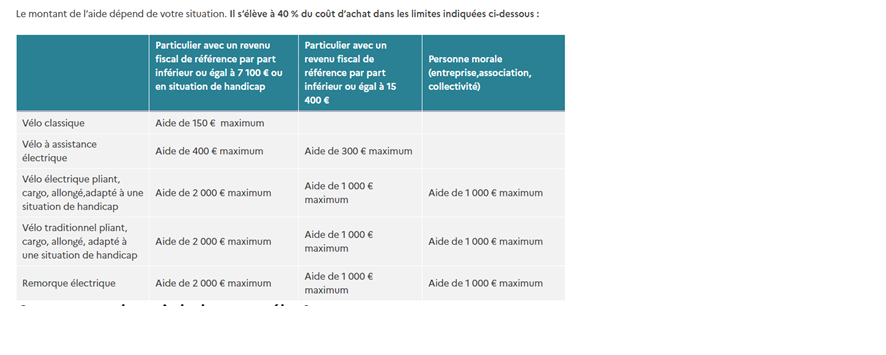

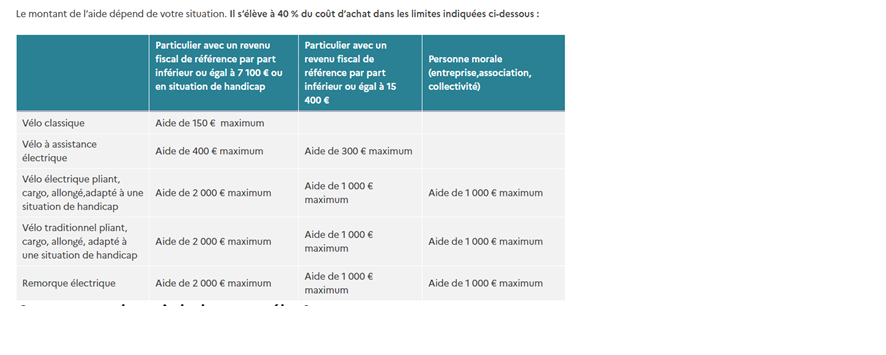

- Les personnes physiques majeures, domiciliées en France, avec un RFR par part <= à 15 400 €,

- Les personnes en situation de handicap

- Les personnes morales (entreprise, association, collectivité).

VELOS ELIGIBLES

- vélo à assistance électrique neuf ou d’occasion acquis chez un vendeur professionnel,

- vélo classique (si RFR par part<= à 7 100 € ou personne en situation de handicap),

- vélo électrique ou non-électrique pliant, cargo, rallongé, adapté à une situation de handicap,

- remorque électrique pour vélo.

Conditions

- Ne pas utiliser de batterie au plomb,

- Ne pas être cédé par l’acquéreur dans l’année suivant son acquisition,

- Disposer d’un identifiant unique, inscrit sur son cadre.

MONTANT DU BONUS

COMMENT

La demande dans les 6 mois de l’acquisition du vélo, sur le site primealaconversion.gouv.fr, accompagnée des copies des pièces justificatives suivantes :

- Carte d’identité, du passeport ou du titre de séjour, en cours de validité,

- Justificatif de domicile de moins de trois mois,

- Facture d’achat du vélo,

- Avis d’imposition de l’année précédant l’achat du vélo (pour un vélo acquis en 2024 : fournir l’avis d’imposition 2023 sur les revenus 2022),

- Justificatif qui atteste de votre situation de handicap, le cas échéant.

NB :Abréviation : RFR =Revenu Fiscal de référence par part (mentionné sur votre avis d’imposition)

Source :Lettres-infos Bercy